Долгосрочные вложения, или, проще говоря, инвестиции являются одним из достаточно популярных способов получения денежной прибыли. Как правило, они не требуют много усилий, но окупаются только со временем. Также всегда существует вероятность различных рисков, которые всегда нужно учитывать при выборе вида инвестиции. «Слово и дело» пообщалось с экспертами и попыталось разобраться, куда украинцы могут вложить свои деньги, где больше всего рисков и на какую прибыль можно рассчитывать.

Банковские депозиты

Один из самых популярных, простых и очевидных способов инвестировать деньги – это депозиты.

Такой вид инвестиций давно знаком обществу, поэтому и не вызывает лишних вопросов. Тем более, он подходит для тех, кто не обладает большим капиталом и для тех, кто хочет сделать все «с сегодня на сегодня».

Однако тут уже вопрос в том, сколько прибыли и когда можно получить.

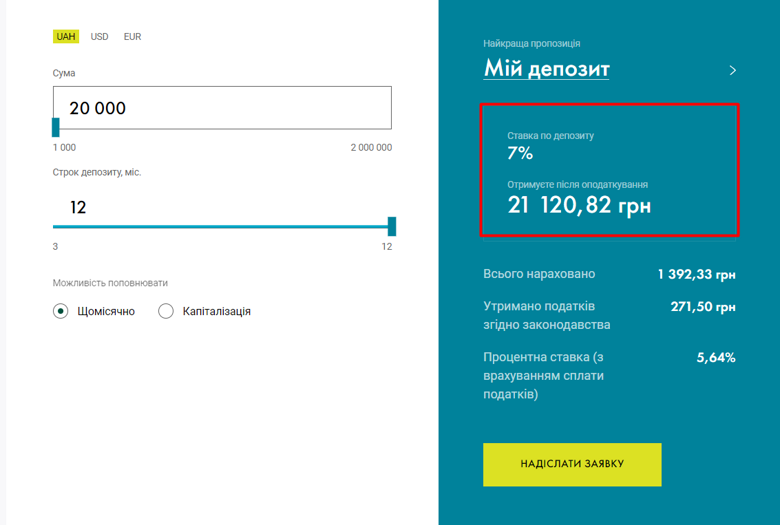

К примеру, в Ощадбанке и ПриватБанке на данный момент ставка по гривневым депозитам сроком на один год составляет 7%. Если положить деньги в валюте, ставка будет около 0,3%.

При оформлении депозита также стоит учитывать и то, что часть дохода нужно будет отдать на налоги – 18% НДФЛ и 1,5% военный сбор.

Директор консалтинговой компании City Development Solutions Роман Герасимчук в комментарии «Слово и дело» рассказал, какими могут быть преимущества депозитов.

«Депозиты имеют свои преимущества перед другими способами хранения средств – во-первых, удобство – большинство банков предлагают большое количество программ с гибкими условиями, включая долгосрочные и краткосрочные депозиты, возможность пополнения и досрочного снятия, возможность капитализации. Во-вторых, средства остаются в денежной форме и их конвертация в другие ценности и товары не требует дополнительных усилий», – отметил он.

В НБУ озвучили среднюю сумму банковского депозита в УкраинеСуммы депозитов клиентов Ощадбанка в этом расчёте не учитываются, так как этот банк не является членом Фонда гарантирования вкладов

В НБУ озвучили среднюю сумму банковского депозита в УкраинеСуммы депозитов клиентов Ощадбанка в этом расчёте не учитываются, так как этот банк не является членом Фонда гарантирования вкладов

В то же время, с депозитами также есть и риски. По словам директора компании, на сегодня ставки по депозитам не перекрывают обесценивание валюты.

«В целом, депозиты на сегодня можно охарактеризовать как способ сохранения средств в денежной форме, но прибыль в этом формате практически отсутствует – за последний год средняя ставка по долгосрочным депозитам в гривне снизилась с 9% до 7% годовых, а на полученные проценты необходимо еще уплатить НДФЛ», – рассказал Герасимчук.

Финансовый аналитик группы ICU Михаил Демкив в коментарии «Слово и дело» рассказал, что ставки по депозитам будут определять два фактора: инфляция и ликвидность банковского сектора.

«В июле темпы роста потребительских цен пересекли психологическую отметку в 10% и задержатся на этом уровне как минимум еще несколько месяцев. Соответственно, реальные процентные ставки по депозитам, учитывая налоги, стали отрицательными, что заставляет многих вкладчиков задуматься над альтернативными вариантами», – отметил он.

По его словам, если Нацбанку удастся взять инфляцию под контроль, и будет заметно ее постепенное снижение до таргета в 2022 году, то ставки по депозитам будут оставаться на текущих уровнях ближайшие полгода, после чего возможно их снижение.

Демкив считает, что долгосрочные банковские депозиты не пользуются большой популярностью среди вкладчиков украинских банков.

«Всего депозиты со сроком погашения более двух лет составляют 3% от всех срочных депозитов физических лиц», – рассказал эксперт.

В случае, если банк обанкротится, вклад должен будет вернуть Фонд гарантирования вкладов физических лиц (если сумма и проценты не превышают 200 тысяч гривен).

«Практика разбивания вклада на несколько, каждый из которых в пределах гарантированной суммы, является вполне легальной и самой распространенной. Таким образом вкладчик обеспечивает себе гарантию на всю сумму, которая больше 200 тыс. грн. Но представители банков часто критикуют такую практику, поскольку она, по их мнению, стимулирует больший риск», – отметил Михаил Демкив.

Узнать, является ли обслуживающий банк участником такой программы можно на сайте Фонда.

Драгоценные металлы

Еще один, менее очевидный, вид инвестиции – покупка драгоценных металлов, например, золота или серебра.

Приобрести драгоценные металлы в Украине можно двумя базовыми способами – купить инвестиционные монеты или слитки.

Банки не могут продавать драгоценные металлы, только так называемые банковские металлы и монеты из драгоценных металлов.

К таким монетам принадлежат отечественные и иностранные монеты с пробами не ниже 900 для золота и 925 для серебра. Купить их можно не во всех банках. Как правильно, на сайте конкретного банка есть список отделений, где продают монеты.

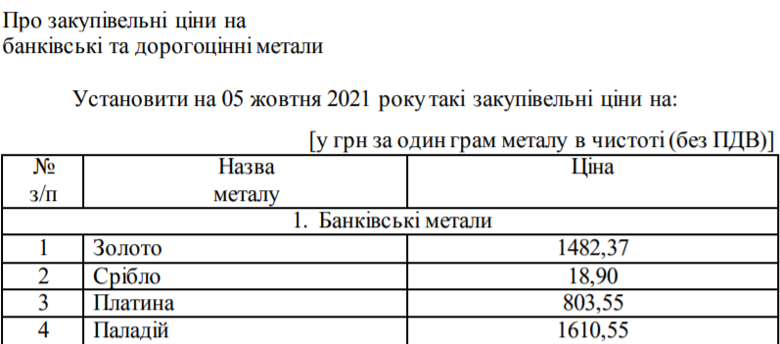

Национальный банк устанавливает закупочные цены на банковские и драгоценные металлы.

К примеру, по состоянию на 5 октября цена за грамм золота составляла 1 482 грн, а в начале лета ‒ 1 658 грн.

Золотые или серебряные монеты можно купить или в Национальном банке, или в Ощадбанке. До недавних пор единственной такой монетой был «Архистратиг Михаил».

Монеты номиналом 1 грн изготовлены из серебра, номиналом 2, 5, 10 и 20 грн – из золота.

Также появилась серебряная монета «30 лет Независимости» номиналом 1 грн.

Для примера посмотрим, как изменились цены за несколько месяцев на такие монеты. Стоимость серебряной монеты «Архистратиг Михаил» в середине июля составляла 560 грн. Сейчас ее цена возросла до 866 грн.

Золотая монета весом в 3,1 грамма стоила около 4 тысяч гривен, сейчас стоимость выросла до 5 257 грн.

Инвестиционный банкир Сергей Фурса в комментарии «Слово и дело» рассказал, какие есть подводные камни при инвестировании в драгоценные металлы.

«Говоря о драгоценных металлах, следует понимать, что всегда будут риски того, что цена может идти как вверх, так и вниз», – отметил он.

Фурса объяснил, что инвестируя в государственные ценные бумаги, к примеру, сумма, которая должна вернуться, в любом случае остается постоянной.

По мнению Романа Герасимчука, инвестиции в драгоценные металлы – один из самых древних и очень консервативный способ сбережения средств.

«Для того, чтобы зарабатывать на драгоценных металлах, нужно либо хорошо разбираться в этом рынке, либо искать помощь профессионалов. Просто покупка золота и серебра не приумножит ваши сбережения, тем более что за последний год золото подешевело на 8%, а серебро на 4%», – отметил он.

Инвестиция в ценные бумаги и гособлигации

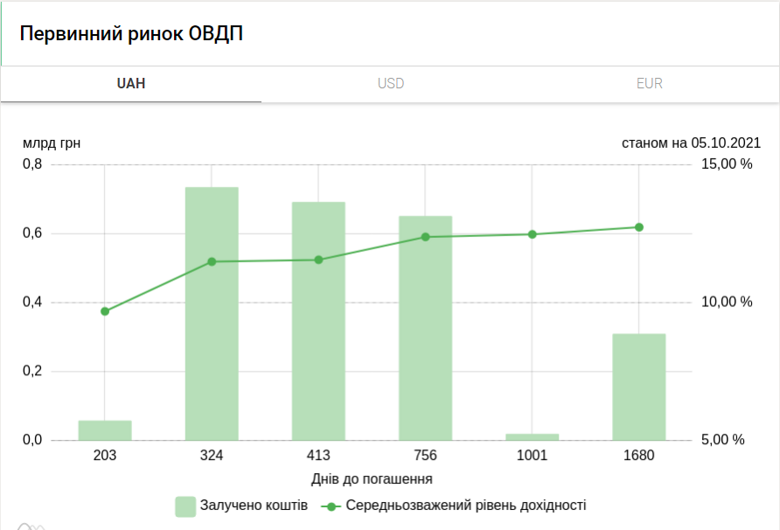

Еще один распространенный способ инвестиций – облигации внутреннего государственного займа (ОВГЗ). Это государственные ценные бумаги, которые выпускает Министерство финансов Украины.

Купить ОВГЗ могут как юридические, так и физические лица, резиденты и нерезиденты страны.

Покупка бумаг происходит только через уполномоченное лицо – брокера. Им является банк или инвестиционная компания, которые имеют специальную лицензию, необходимую для осуществления операций на фондовом рынке.

Облигации внутреннего государственного займа могут быть:

- долгосрочные – более чем на пять лет;

- среднесрочные – от одного до пяти лет;

- краткосрочные – до одного года.

Их также различаются по видам валют, в которых они номинированы.

Облигации считаются низкорискованным видом инвестирования, поскольку их погашение в полном объеме (100% номинала) гарантируется государством.

Еще одно преимущество по сравнению с депозитами в том, что ОВГЗ имеют высшую конечную доходность. К тому же, налог от дохода значительно ниже (1,5% военного сбора).

По данным Национального банка, на начало октября средняя доходность от ОВГЗ составляет около 12,75% в гривнах.

Наиболее выгодными выходят долгосрочные ОВГЗ. Средний уровень дохода за 2021 год составляет 12,76% (по данным 9 месяцев). Уровень дохода краткосрочных облигаций – 10,49%.

Заместительница директора группы ICU Евгения Грищенко в комментарии «Слово и дело» отметила, что один из плюсов ОВГЗ ‒ отсутствие других альтернативных вкладов сроком от 3 до 6 лет.

«Плюсы инвестирования на долгий срок – более высокая ставка доходности, которая фиксируется до окончания срока, а также отсутствие других альтернатив вклада на срок от 3 до 6 лет. Депозиты зачастую не открываются на срок более 2 лет. Средние ставки по гривне – от 7% по коротким инструментам и до 12,5% по длинным. В валюте есть бумаги с доходностью 2,5-3,5% сроком полгода – полтора года. Ключевое преимущество по сравнению с депозитами – нулевое налогообложение для физлиц», – рассказала она.

По словам замдиректора компании, динамика роста ставок по гособлигациям может зависеть от ряда факторов: выполнения бюджета по доходам, учетной ставки НБУ, ситуации на международных рынках и настроения инвесторов нерезидентов.

Одним из недостатков такого вида инвестиций можно назвать более сложный и незнакомый людей процесс, по сравнению в теми же депозитами, к примеру.

В целом, в ICU отметили, что депозиты или ОВГЗ рекомендуются для создания минимального, но достаточного уровня средств.

«Они являются подушкой безопасности» в непредвиденных случаях или случаях краткосрочного накопления для определенных целей, таких как обучение, приобретение автомобиля или недвижимости», – рассказал управляющий локальными активами группы ICU Григорий Овчаренко.

Инвестиции в недвижимость

Одним из достаточно очевидных и знакомых способов инвестиций является вложение в недвижимость – будто-то покупка жилищных или офисных помещений.

Безусловно, для такого инвестирования понадобится значительно больше средств. К тому же, здесь также есть много документации, оформление-переоформление и так далее.

Существуют две базовые стратегии инвестирования в жилую недвижимость – покупка квартиры на старте или начальных этапах строительства для дальнейшей перепродажи или покупка с целью аренды.

Милованов назвал варианты, куда в Украине можно вложить деньгиЛучшими вариантами экс-министр считает валюту, депозиты и ОВГЗ, худшими - биткоины и инвестиции в малоизвестные компании

Милованов назвал варианты, куда в Украине можно вложить деньгиЛучшими вариантами экс-министр считает валюту, депозиты и ОВГЗ, худшими - биткоины и инвестиции в малоизвестные компании

Эксперт рынка недвижимости Виктория Берещак в коментарии «Слово и дело» объяснила детально каждую стратегию.

«Стратегия перепродажи обычно предполагает покупку на котловане и перепродажу в момент, когда дом уже сдан или вот-вот будет сдан. В таком случае можно заработать по максимуму на разнице цены квадрата», – рассказала она.

По ее словам, на данный момент в ликвидных форматах сегменте комфорт+ (мини-город, эко-комплекс, полифункциональный квартал) можно рассчитывать в среднем на 25-35% за цикл строительства (1,5-2 года), а в бизнес-сегменте (многофункциональные ЖК, сервисные ЖК и тд) от 35 до 40% за тот же период.

«Арендная стратегия предполагает три варианта – долгосрочная аренда, краткосрочная и микс этих опций в зависимости от ситуации на рынке. Долгосрочная аренда в центральном деловом районе в ликвидных новостройках с полифункциональной инфраструктурой может приносить 13-15% годовых в долларах, однако следует помнить, что входной билет в арендный бизнес значительно выше, а срок окупаемости от 15 лет обычно», – отметила Берещак.

В то же время, краткосрочную аренду эксперт считает не самым выгодным вариантом на данный момент.

Инвестиции в недвижимость также имеют ряд ограничений и подводных камней, о которых на старте не все задумываются. Прежде всего, нужно как следует изучить рынок, предложение и покупательские предпочтения, будет ли в тренде ваш лот, когда дом сдадут.

Берещак выделила несколько основных характеристик, которые помогут оценить ликвидность проекта:

- месторасположение и локация (транспортные потоки, близость остановок общественного транспорта, качество дорожного полотна, социально-бытовая инфраструктура поблизости и т.д);

- концепция и формат (какую жизненную среду предлагает комплекс, из чего она состоит, какая инфраструктура предусмотрена, как обеспечивается должный уровень комфорта, какое пространственное зонирование будет);

- архитектура и квартирография (плотность застройки, качество строительства, инсоляция, планировочные решения и их эргономика);

- опыт и надежность девелопера (портфель, сколько сданных домов в эксплуатацию, были ли долгострои/недострои);

- юридическая чистота (наличие всех разрешительных документов, соответствие проекта нормам ГСН).

«Советую также понять уровень спроса на объект и локацию, а также его структуру. Если уровень инвестиционного спроса в объекте превышает 25%, я советую напрячься и подумать, стоит ли ввязываться в такую конкурентную борьбу за внимание конечного покупателя. Оценить обязательно, сколько реальных будущих жителей будут готовы потом купить квартиры за полную стоимость», – рассказала эксперт.

Виктория Берещак также рекомендует присмотреться к помещениям свободного целевого назначения. Это могут быть помещения тех форматов, которые могут понадобиться жителю ЖК.

«Форматы коворкингов, лайфоркингов, антикафе с учетом тренда на удаленную работу – то, что востребовано жителями новых кварталов», – отметила эксперт.

В целом, по ее словам, сложно оценить, сколько нужно денег для инвестиции, ведь нужно учитывать много факторов.

«Минимальная сумма инвестиций, с которой вам будет из чего выбрать, это от $50-60 тыс для 1-комнатных квартир на этапе котлована. Но в целом все очень и очень индивидуально», – подчеркнула Берещак.

Что же выбрать в итоге

Директор консалтинговой компании Роман Герасимчук отметил, что выбирая способ инвестирования важно понимать свои возможности – сумма, которой человек может распоряжаться и то, когда ему потребуются эти деньги.

«Инвестиции – это важная составляющая финансового благополучия, но все доступные варианты имеют риски, вплоть до потери всех денег. Поэтому важно понимать эти риски, диверсифицировать инвестиции и обзавестись надежным банкиром и советником – в каждой сфере, пригодной для инвестиций есть свои профессионалы, которые за относительно небольшую сумму или процент от прибыли помогут разобраться с выбранным инструментом», – добавил он.

Инвестиционный банкир Сергей Фурса советует всегда взвешивать риск и доходность.

«При выборе способа инвестиции, люди всегда должны взвешивать две ключевые вещи – риск и доходность. Стоит понимать, что чем больше будет доходность, тем, соответственно, больше будут риски», – отметил эксперт.

Он добавил, что нет варианта, когда вам обещают супердоходность, но при этом говорят, что риска не будет.

В целом, при выборе вида инвестиции всегда нужно учитывать свои цели, возможности и время

‒ сколько вы готовы ждать для получения прибыли.

Напомним, ранее мы писали, изменятся ли цены для конечного потребителя в случае принятия новых налогов на жилье.

Анастасия Дячкина, специально для «Слово и дело».

Визуальная аналитика от редакции «Слово и дело» – в Telegram-канале Pics&Maps.

ЧИТАЙТЕ В TELEGRAM

самое важное от «Слово и дело»