С начала 2022 года вводится в действие новая форма налоговой декларации о доходах. Она объединяет отчетность по налогу на доходы физических лиц и единому взносу на общеобязательное государственное социальное страхование, а также декларирование части прибыли контролируемой иностранной компании. Подробную инструкцию, как подать декларацию о доходах, читайте на «Слово и дело».

Что изменилось с 2022 года

С 1 января 2022 года вводится в действие новая форма налоговой декларации об имущественном состоянии и доходах. Отныне форма декларации дополнена новыми приложениями:

- ЕСВ 1, ЕСВ 2 и ЕСВ 3 – для плательщиков единого взноса самозанятых лиц (кроме лиц, избравших упрощенную систему налогообложения) и лиц, плативших добровольные взносы, предусмотренные договором о добровольном участии в системе общеобязательного государственного социального страхования;

- КИК – для плательщиков, у которых возникает обязанность декларировать доходы контролируемой иностранной компании в соответствии с Налоговым кодексом.

В то же время, за отчетный период 2021 года физические лица – плательщики налога приложение к налоговой декларации КИК не заполняют и не представляют.

Кроме того, Министерство финансов Украины утвердило четкий порядок подачи декларации, в котором разъясняется, как правильно заполнять каждый пункт.

Кому нужно подавать ежегодную декларацию

В Государственной налоговой службе обозначили, в каких случаях возникает обязанность подавать декларацию у налогоплательщиков:

- при получении доходов не от налоговых агентов (т.е. от других физических лиц, не зарегистрированных как самозанятые лица);

В ГНС пояснили, что к таким доходам относятся, в частности, доходы от предоставления в аренду движимого или недвижимого имущества другим физическим лицам; наследование или получение в подарок имущества не от членов семьи первой и второй степени родства и т.д.

- при получении от налоговых агентов доходов, не подлежащих налогообложению при выплате, но не освобожденных от налогообложения. К таким доходам относятся, в частности, сделки с инвестиционными активами;

- при получении иностранных доходов;

- в других случаях, предусмотренных законодательством.

Подать декларацию можно по месту своего налогового адреса лично или уполномоченным на это лицом; по почте или в электронном виде.

Куда и когда подавать декларацию

Декларацию следует подать в контролирующий орган одним из следующих способов:

- лично плательщиком налога или уполномоченным на это лицом;

- отправить по почте с сообщением о вручении и с описанием вложения;

- в электронной форме.

В электронной форме можно подать декларацию на сайте Государственной налоговой службы в личном электронном кабинете.

Для этого нужно сделать несколько шагов.

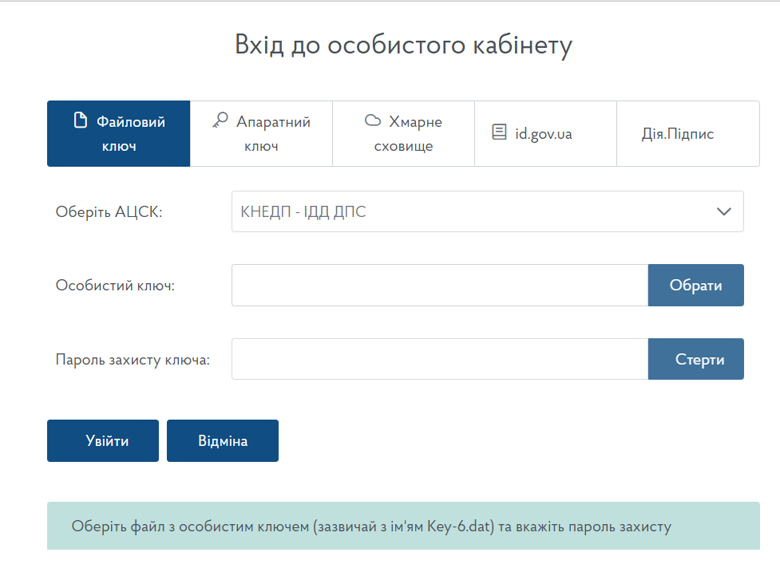

Шаг 1. Зарегистрируйтесь или войдите в личный кабинет. Если у вас нет файлового или аппаратного ключа, можно зайти с помощью «Дия.Подпись».

Выбрав этот способ, система перенаправит вас на сайт «Дии». Там можно выбрать банк, посредством которого произвести идентификацию. Дальше вас снова перенаправят в личный кабинет.

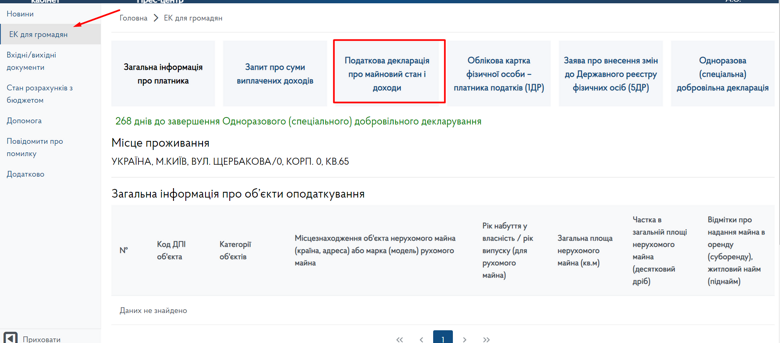

Шаг 2. Перейдите в раздел ЭК для граждан и выберите пункт «Налоговая декларация на имущественное состояние и доходы».

Годовую декларацию для предпринимателей нужно подать в течение 40 дней, следующих за последним календарным днем отчетного года. То есть декларацию о доходах за 2021 год нужно подать до 9 февраля 2022 года.

Как правильно заполнить декларацию

Налоговую декларацию со всеми приложениями можно скачать по ссылке. Также здесь можно скачать подробную инструкцию, как правильно заполнять декларацию.

Декларация состоит из восьми разделов и семи приложений к ней, содержащих расчеты отдельных видов доходов (расходов) и сумм начисленного единого взноса.

Раздел I. Общие сведения.

В строке 1 отметкой «х» указывается тип декларации. В строке 2 указывается арабскими цифрами отчетный период (календарный год).

В строке 3 указываются фамилия, имя, отчество налогоплательщика, а также регистрационный номер учетной карточки налогоплательщика. В строке 4 указывается место жительства плательщика налога: почтовый индекс, область, район, населенный пункт, улица, номер дома, корпус, номер квартиры, а также по желанию – контактные телефоны и адрес электронной почты.

В строке 5 указывается наименование контролирующего органа, в который подается декларация. В строке 6 отметкой «х» обозначается резидентский статус налогоплательщика (резидент, нерезидент).

Далее нужно выбрать, самостоятельно ли вы заполняли декларацию. Если нет – указать данные уполномоченного лица.

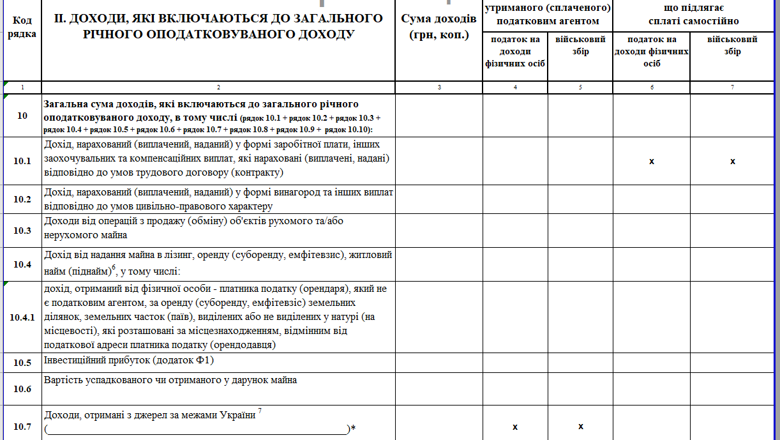

Раздел II. Доходы, которые включаются в общий годовой налогооблагаемый доход.

В строке 10 следует указать общую сумму доходов, которые включаются в годовой налогооблагаемый доход. Этот общий доход исчисляется суммой разных доходов, которые также следует указать в декларации, в частности, зарплата, вознаграждения, доходы от продажи недвижимости, инвестиции, наследство и т.д.

Также указывается налог на доходы физических лиц, военный сбор.

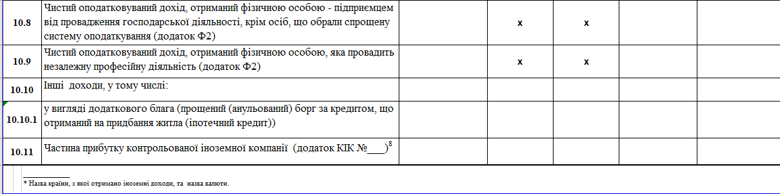

В строке 10.8 указывается сумма чистого налогооблагаемого дохода, полученного ФЛП от производства хозяйственной деятельности, кроме лиц, избравших упрощенную систему налогообложения. При получении таких доходов вместе с декларацией заполняется и подается приложение Ф2 к декларации.

В строке 10.9 следует указать сумму чистого налогооблагаемого дохода, полученного физическим лицом, осуществляющим независимую профессиональную деятельность. При получении таких доходов вместе с декларацией заполняется и подается приложение Ф2 к декларации.

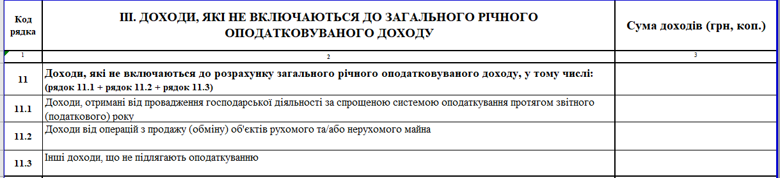

Раздел ІІІ. Доходы, которые не включаются в общий годовой налогооблагаемый доход.

Здесь следует указать общий объем дохода физического лица – плательщика единого налога, полученного от хозяйственной деятельности по упрощенной системе налогообложения.

Также указываются доходы от операций по продаже (обмену) объектов движимого или недвижимого имущества, не подлежащих налогообложению. Кроме этого, нужно указать общую сумму других доходов, которые не включаются в расчет общего годового налогооблагаемого дохода.

Раздел IV. Общая сумма годового дохода. Здесь, собственно, следует указать общую сумму годового дохода, в который включаются доходы, полученные в Украине, а также иностранные доходы. То есть нужно добавить сумму строк 10 и 11.

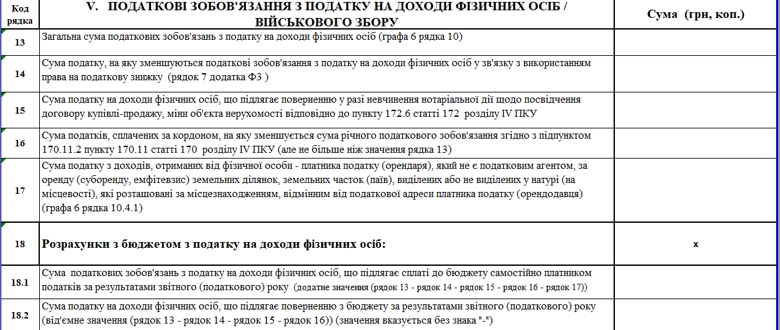

Раздел V. Налоговые обязательства по налогу на доходы физических лиц/военного сбора.

В строке 13 следует указать общую сумму налоговых обязательств по НДФЛ. Значение этой строки равно значению графы 6 строки 10.

В строке 14 указывается сумма НДФЛ, на которую уменьшаются налоговые обязательства в связи с использованием права на налоговую скидку. Далее следует отметить сумму уплаченного налога по договору купли-продажи объекта недвижимости, нотариального действия по удостоверению которого не совершено.

В строке 16 следует указать сумму налогов, уплаченных за границей, на которую плательщик вправе уменьшить сумму годового налогового обязательства.

Далее указывается сумма налога с доходов, полученных от физического лица – плательщика налога, не являющегося налоговым агентом, за аренду земельных участков, земельных долей (паев), которые расположены по местонахождению, отличному от налогового адреса плательщика налога.

Ниже следует отметить сумму налоговых обязательств по НДФЛ и сумму военного сбора, подлежащую уплате в бюджет самостоятельно налогоплательщиком.

В строке 20.1 указывается сумма обязательств по единому взносу, подлежащему обязательной уплате, самостоятельно определенная плательщиком по результатам отчетного года (графа 6 строки Всего приложения ЕСВ 1);

В строке 20.2 указывается сумма обязательств по единому взносу, подлежащая обязательной уплате в соответствии с договором о добровольном участии (графа 3 строки Всего приложения ЕСВ 2).

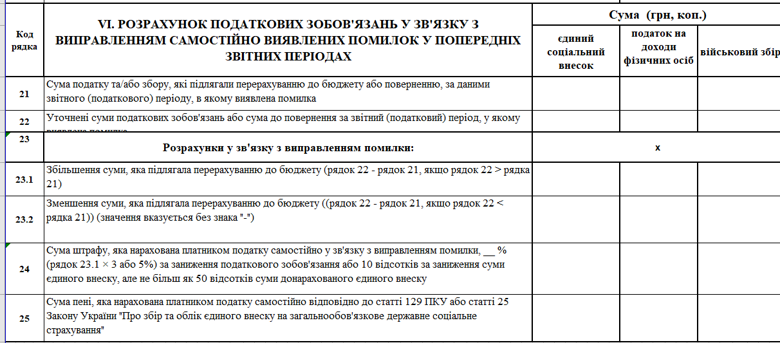

Раздел VI. Расчет налоговых обязательств в связи с исправлением самостоятельно выявленных ошибок.

Здесь следует указать значение сумм налоговых обязательств в связи с исправлением самостоятельно выявленных ошибок в предыдущих отчетных периодах.

Раздел VII. Реквизиты банковского счета для перечисления средств при возврате излишне уплаченных сумм налога. Здесь следует указать номер счета, название банка, МФО и идентификационный номер банка.

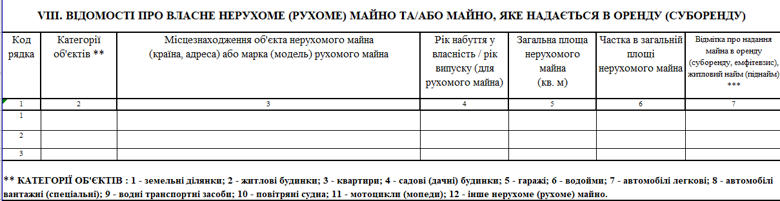

Раздел VIII. Сведения о собственном движимом или недвижимом имуществе, которое предоставляется в аренду. Здесь нужно указать местонахождение объекта (или марку авто, например), площадь, год приобретения.

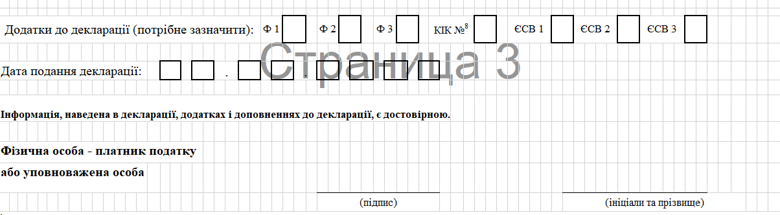

В случае заполнения и предоставления приложений к декларации, следует пометкой «х» обозначить соответствующие формы представленных приложений (Ф1, Ф2, Ф3, КИК, ЕСВ 1, ЕСВ 2, ЕСВ 3) и поставить дату предоставления декларации.

В конце декларации нужно поставить подпись плательщика налога или лица, уполномоченного на заполнение декларации.

Комментарий и более подробное разъяснение к каждому пункту можно узнать в инструкции. Также в форме декларации отдельно вынесены толкования к нескольким пунктам.Напомним, ранее мы составляли пошаговую инструкцию, как подать одноразовую добровольную декларацию.

Визуальная аналитика от редакции «Слово и дело» – в Telegram-канале Pics&Maps.

Получайте оперативно самые важные новости и аналитику от «Слово и дело» в вашем VIBER-мессенджере.

ЧИТАЙТЕ В TELEGRAM

самое важное от «Слово и дело»